|

| 基金名称: |

|

上证能源交易型开放式指数发起式证券投资基金 |

| 基金类型: |

|

股票基金 |

| 交易代码: |

|

510610 |

| 投资目标: |

|

紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,以期获得与标的指数收益相似的回报。 |

| 投资范围: |

|

基金的标的指数为上证能源行业指数。基金投资于标的指数成份股及备选成份股的比例不低于基金资产净值的90%。 |

| 风险收益特征: |

|

本基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。 |

| 业绩比较基准: |

|

上证能源行业指数。 |

|

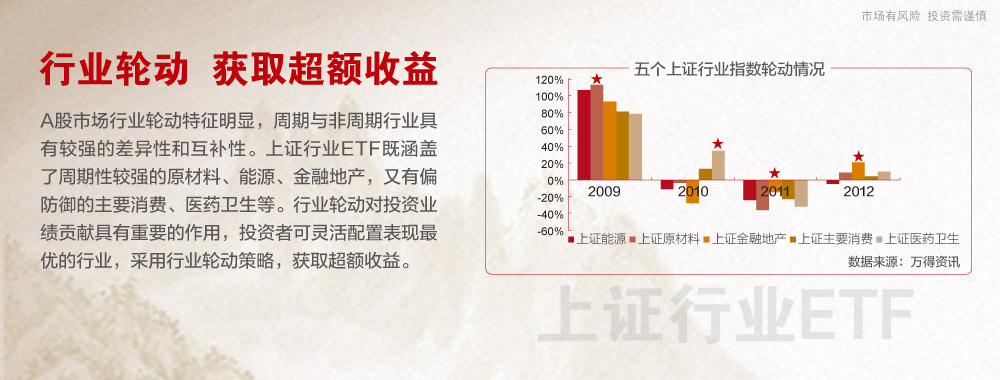

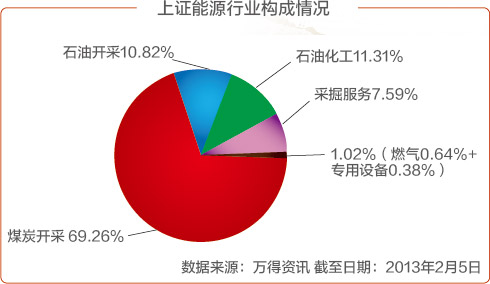

| 通胀受益板块: |

能源行业以煤炭、石油为主体,属于典型的通胀受益的行业。从调价曲线可以看到,2005年以来,国内成品油价格总体保持上涨态势。近7年来,国内油价已经翻了一番多。经济复苏的同时,CPI和PPI也将进入上升通道,通过投资能源等板块可抵御通货膨胀。 |

|

| 享受垄断利润: |

能源在国民经济中拥有不可替代的战略地位,行业属性决定了其垄断属性,企业以大型国企为主。集中度最大的两只权重股是中国石油和中国石化,垄断了全国90%-95%的炼油和原油进口业务,以及约90%的加油站。垄断企业受经济周期影响相对较小,盈利持续稳定增长。 |

| 需求稳中有扩: |

能源属于国家战略安全行业,担负着保障国计民生动力来源的重任。我国GDP的稳步增长是能源品需求的重要支撑,过去几年,能源消耗量复合增长率在9%左右。预计石油石化行业需求将保持7%-8%的增速。 |

| 数据来源:万得资讯 |

|

| 基金名称: |

|

上证原材料交易型开放式指数发起式证券投资基金 |

| 基金类型: |

|

股票基金 |

| 交易代码: |

|

510620 |

| 投资目标: |

|

紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,以期获得与标的指数收益相似的回报。 |

| 投资范围: |

|

基金的标的指数为上证原材料行业指数。基金投资于标的指数成份股及备选成份股的比例不低于基金资产净值的90%。 |

| 风险收益特征: |

|

本基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。 |

| 业绩比较基准: |

|

上证原材料行业指数。 |

|

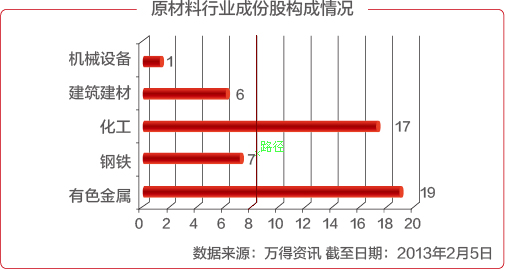

| 价格弹性最大: |

原材料行业包括有色、钢铁和水泥等,属于早周期行业,价格弹性较高。如有色等行业股票,波段特征明显,阶段性投资机会较多。投资者只要根据基本面、价格等指标做出正确判断,就能通过上证原材料行业ETF波段操作获取利润。 |

|

| 需求增长强劲: |

在过去的10年,中国城市化率从38%提高到50%。期间水泥消费复合增速12%,生铁消费复合增速15%,铜材和氧化铝等有色金属复合增速更是超过了20%。与发达国家60-70%的城市化率水平相比,中国城市化还将有较大发展空间,将继续拉动水泥、钢铁、有色等原材料的强劲需求。 |

| 数据来源:万得资讯 |

| 战略资源储备: |

矿产资源具有不可再生性,随着全球需求持续增长,相关资源行业价值将不断提升。例如,我国稀土供给量占世界总量的97%,钨供给量约占世界总量的80%。原材料行业战略意义不断提升,投资者可借助上证原材料行业ETF挖掘相关投资机会。 |

|

| 基金名称: |

|

上证主要消费交易型开放式指数发起式证券投资基金 |

| 基金类型: |

|

股票基金 |

| 交易代码: |

|

510630 |

| 投资目标: |

|

紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,以期获得与标的指数收益相似的回报。 |

| 投资范围: |

|

基金的标的指数为上证主要消费行业指数。基金投资于标的指数成份股及备选成份股的比例不低于基金资产净值的90%。 |

| 风险收益特征: |

|

本基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。 |

| 业绩比较基准: |

|

上证主要消费行业指数。 |

|

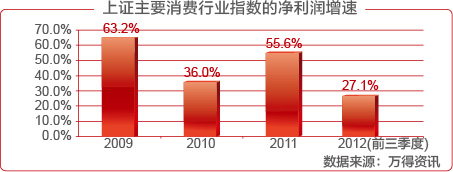

| 持续增长: |

我国居民收入持续提升,储蓄存款持续增长,社会消费品零售总额一直保持在12.9%以上的增长。此外,2011年底我国储蓄存款余额达到34.3万亿元,10年内的年均复合增长率达16.6%。巨大的消费潜力为行业发展提供中长期的保障,上证主要消费行业在过去几年中保持了强劲的增长。 |

|

| 转型机遇: |

在经济结构转型的背景下,消费有望成为未来经济增长的引擎。宏观政策的支持和居民消费能力的提升,都为消费行业发展构筑了坚实基础。 |

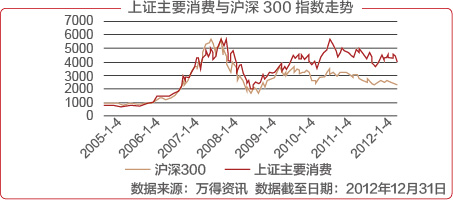

| 抗跌优势: |

消费行业具有良好的收益性,兼具抗跌优势,自2005年1月至2012年12月,上证主要消费指数涨幅409.89%,而沪深300指数同期涨幅为148%,与2007年10月市场最高点位相比,沪深300指数下跌了55.37%,而上证主要消费指数仅下跌了12.43%。 |

|

| |

|

| 基金名称: |

|

上证金融地产交易型开放式指数发起式证券投资基金 |

| 基金类型: |

|

股票基金 |

| 交易代码: |

|

510650 |

| 投资目标: |

|

紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,以期获得与标的指数收益相似的回报。 |

| 投资范围: |

|

基金的标的指数为上证金融地产行业指数。基金投资于标的指数成份股及备选成份股的比例不低于基金资产净值的90%。 |

| 风险收益特征: |

|

本基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。 |

| 业绩比较基准: |

|

上证金融地产行业指数。 |

|

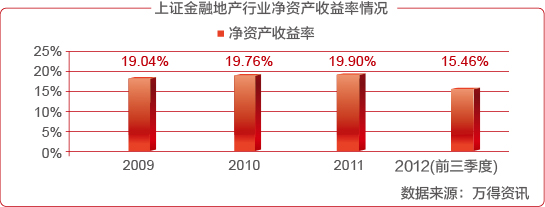

| 盈利能力强: |

从财务指标来看,金融地产行业是上市公司板块中利润较高的行业,行业净资产收益率接近20%。 |

|

| 受益于城镇化: |

房地产行业作为支柱行业,房地产投资在固定资产投资中占比高达25%左右,过去十年(2001-2011年)商品房成交额复合增速高达28.3%。未来中国城镇化率仍有进一步提升的空间,人均居住面积也会随着可支配收入增长逐步改善,构成了房地产行业的坚实需求基础。 |

| 数据来源:万得资讯 |

| 资产价格上涨: |

十八大报告提出到2020年城乡居民人均收入比2010年翻一番的新目标。随着居民收入翻番,房地产及金融行业作为资产价格的代表,未来有较大的增长空间。 |

|

| 基金名称: |

|

上证医药卫生交易型开放式指数发起式证券投资基金 |

| 基金类型: |

|

股票基金 |

| 交易代码: |

|

510660 |

| 投资目标: |

|

紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,以期获得与标的指数收益相似的回报。 |

| 投资范围: |

|

基金的标的指数为上证医药卫生行业指数。基金投资于标的指数成份股及备选成份股的比例不低于基金资产净值的90%。 |

| 风险收益特征: |

|

本基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。 |

| 业绩比较基准: |

|

上证医药卫生行业指数。 |

|

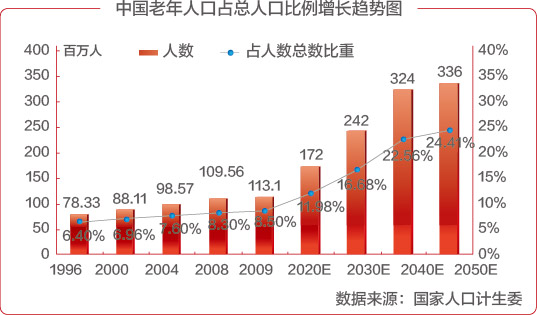

| 受益于老龄化: |

据预测,到本世纪20年代,我国65岁以上老年人口将达到2.42亿人,占总人口比重近12%,这一人群慢性病患病率是25-34岁青壮年人口的12.6倍。人口老龄化趋势使得人们对医疗保健品的消费能力不断提升。 |

|

| 刚性需求驱动: |

自2001年以来,中国医药卫生行业经历了快速发展的十年,产值由2千亿元上升至1.2万亿元,年复合增长率超过20%。未来我国人均医疗保障水平将大幅提升,医保将从"广覆盖"到"高保障",刚性需求决定了医药卫生行业具有广阔的发展前景。 |

| 超额收益显著: |

医药卫生是一个抗周期行业,长期以来取得了超越市场的收益。在2009年至2012年的4年中,上证医药卫生行业指数取得了相对沪深300指数的超过45%的超额收益。 |

| 数据来源:万得资讯 |

|

|